Trong quý 1/2022, theo kết quả kinh doanh của các công ty dược niêm yết và kết quả đấu thầu bệnh viện của Cục Quản lý Dược Việt Nam (DAV), SSI Research ước tính tổng doanh thu dược phẩm của cả nước tăng 7% so với cùng kỳ, trong đó doanh thu từ kênh nhà thuốc tăng 23% so với cùng kỳ và kênh bệnh viện giảm 5% so với cùng kỳ.

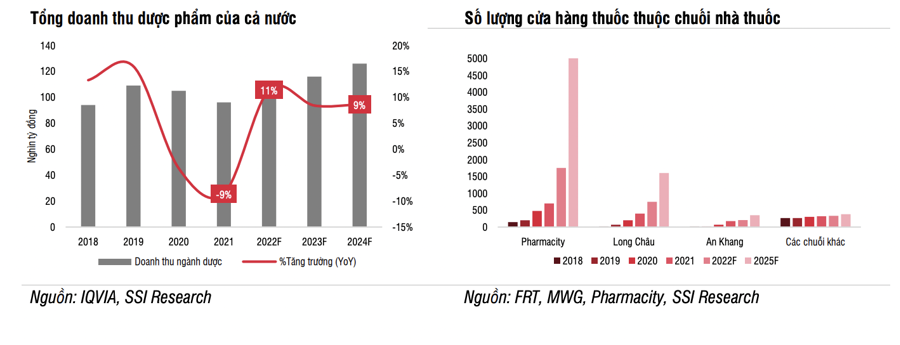

SSI Research đánh giá triển vọng ngành dược phẩm sẽ rất tốt trong thời gian tới. Thứ nhất, nhu cầu dược phẩm tiếp tục tăng đến cuối năm 2022 khi doanh thu ở kênh bệnh viện phục hồi mạnh, đặc biệt là ở các tỉnh phía Nam, giúp tăng trưởng doanh thu toàn ngành đạt khoảng 13% so với cùng kỳ trong nửa cuối năm 2022 và 11% so với cùng kỳ đối với cả năm 2022, phục hồi gần về mức doanh thu trước Covid.

Thứ hai, cuộc đua mở mới chuỗi nhà thuốc kích thích doanh thu ngành dược tăng cao trong vài năm tới. Ba chuỗi nhà thuốc lớn nhất gồm Long Châu, An Khang, Pharmacity đang mở rộng nhanh chóng số lượng cửa hàng ra các tỉnh thành cả nước.

Theo khảo sát từ IQVIA, tổng số cửa hàng thuốc của cả nước trong năm 2016 là 55.300 cửa hàng, với chỉ có 186 cửa hàng thuộc chuỗi nhà thuốc (~1% thị phần). Năm 2021, sau một thời gian dài thắt chặt quy định đối với thuốc không kê đơn và nâng cao tiêu chuẩn với mỗi nhà thuốc, tổng số cửa hàng thuốc đang hoạt động chỉ còn 44.600 đơn vị, nhưng hiện đã có tới 1.600 cửa hàng thuộc chuỗi nhà thuốc chiếm gần 4% thị phần.

Mặc dù tỷ trọng chuỗi nhà thuốc vẫn còn khá nhỏ so với thị trường, nhưng kế hoạch đầy tham vọng của 3 chuỗi nhà thuốc hàng đầu sẽ đưa tổng số cửa hàng thuốc trong chuỗi nhà thuốc lên 7.300 cửa hàng trong năm 2025, tương đương 16% thị phần và do đó kích thích doanh thu ngành dược tăng cao hơn nhu cầu thực tế của người dân trong 2 - 5 năm tới, chủ yếu do các cửa hàng mới này sẽ đẩy mạnh tích trữ tồn kho thuốc.

Tuy nhiên, cần lưu ý rằng các chuỗi nhà thuốc này vẫn kinh doanh phần lớn thực phẩm chức năng và thuốc nhập khẩu, do đó, mức tăng trưởng đột biến về số lượng cửa hàng của các chuỗi này không đồng nghĩa với mức tăng trưởng tương đương với doanh thu của các doanh nghiệp sản xuất dược phẩm trong nước.

Thứ ba, thắt chặt nguồn cung thúc đẩy giá thuốc tăng ổn định. Với việc quy trình phê duyệt thuốc tiếp tục diễn ra với tốc độ chậm như hiện nay, một số loại thuốc sẽ có thể khan hiếm tạm thời, trong khi mức độ cạnh tranh trong ngành giảm bớt và các công ty dược phẩm tiếp tục duy trì lợi thế tăng giá bán ổn định cho khách hàng.

Tuy nhiên, thuốc nhập khẩu tiếp tục là mối lo ngại đối với các doanh nghiệp trong nước. Tổng giá trị nhập khẩu thuốc của Việt Nam tăng 21% so với cùng kỳ trong năm 2021 và tiếp tục tăng 25% trong quý I/2022, trong khi nguyên liệu nhập khẩu để sản xuất thuốc trong nước chỉ tăng 3% so với cùng kỳ trong năm 2021 và giảm 11% so với cùng kỳ trong quý I/2022.

Tăng trưởng thuốc nhập khẩu năm 2021 và 2022 cao hơn nhiều so với mức tăng bình quân 13% trong giai đoạn 2015 – 2020. Điều này có thể là do việc thắt chặt phê duyệt thuốc dẫn đến hoạt động sản xuất trong nước giảm sút và nhu cầu nhập khẩu thuốc điều trị Covid trong giai đoạn vừa qua tăng lên.

Theo đánh giá của SSI Research, hoạt động kinh doanh dược phẩm ít chịu ảnh hưởng hơn trong môi trường lạm phát cao, với chi phí đầu vào ổn định so với các ngành khác.

Từ báo cáo tài chính của các công ty dược niêm yết tại Việt Nam, chi phí đầu vào bình quân của hầu hết các công ty dược phẩm đều có tỷ trọng khá tương đồng: 60% chi phí nguyên vật liệu, 20% chi phí nhân công, 10% chi phí quảng cáo/tiếp thị, 4% khấu hao, 3% chi phí R&D và 3% thuộc chi phí logistics & các chi phí khác.

Mặc dù chi phí nguyên vật liệu chiếm tỷ trọng lớn nhất nhưng lại được chia nhỏ thành nhiều loại hoạt chất và dược phẩm khác nhau. Ví dụ như paracetamol, loại thuốc phổ biến và có công thức sản xuất đơn giản nhất, được tạo thành từ 3 hoạt chất, 5 tá dược, viên nang & đóng gói, và có thể được chia nhỏ hơn nữa thành 20 loại nguyên vật liệu cơ bản khác nhau cấu thành (dầu mỏ, hạt nhựa, gelatin, tinh bột ngô…).

Do đó, cấu thành chi phí sản xuất viên thuốc cuối cùng sẽ rất phân mảnh và hoạt động kinh doanh dược phẩm sẽ ít bị ảnh hưởng hơn bởi lạm phát, trừ khi có sự gián đoạn đáng kể trong chuỗi cung ứng nguyên vật liệu như đợt bùng phát dịch Covid ở Trung Quốc/Ấn Độ trong năm 2020/2021 hoặc thay đổi về chính sách bảo vệ môi trường và đóng cửa các nhà máy sản xuất dược phẩm ô nhiễm ở Trung Quốc trong năm 2016.

Việc Trung Quốc thực hiện chính sách “zero Covid” trong năm 2022 mặc dù kéo dài hơn năm 2020, nhưng vẫn chưa ghi nhận bất kỳ tác động đáng kể nào đến chuỗi cung ứng nguyên liệu dược phẩm do các tỉnh sản xuất dược phẩm chính như Hồ Bắc, Sơn Đông, Giang Tô hiện có chưa có chính sách phong tỏa nghiêm ngặt nào.

Hơn nữa, Ấn Độ, quốc gia sản xuất nguyên liệu thuốc lớn thứ 2, hiện đang đẩy mạnh mở rộng công suất với ưu đãi về vốn lên tới 200 triệu USD và các ưu đãi về thuế đăng kể khác nhằm thay thế vị trí thống trị của Trung Quốc trong thị trường cung cấp nguyên liệu sản xuất thuốc. Nhiều nhà cung cấp hơn tới từ Ấn Độ sẽ giúp hạ nhiệt giá cả của các nguyên liệu dược phẩm trong thời gian tới.

Mở cửa các chuyến bay quốc tế giúp đẩy nhanh các thương vụ M&A và duy trì mức định giá ngành ổn định trong thời kỳ thị trường biến động xấu. Do Việt Nam dỡ bỏ phần lớn các yêu cầu nhập cảnh đối với cả khách du lịch và doanh nghiệp nước ngoài, kỳ vọng các công ty dược phẩm tại Việt Nam sẽ thu hút được nhiều thương vụ M&A hơn nữa.

Đặc biệt, theo PwC, năm 2022 có thể là một năm phục hồi của các hoạt động M&A toàn cầu sau 2 năm bùng phát dịch, với giá trị các thương vụ M&A ngành dược trên toàn cầu dự kiến sẽ tăng 32% so với cùng kỳ. Hoạt động tìm kiếm thương vụ M&A cũng đang được các công ty dược phẩm đẩy nhanh khi họ đã giữ một lượng tiền mặt dồi dào tích lũy được trong giai đoạn nhu cầu thuốc tăng cao do dịch bệnh.

Do đó, các công ty dược niêm yết của Việt Nam với cơ cấu cổ đông hợp nhất, tỷ lệ thả nổi thấp và được các nhà đầu tư nước ngoài chú ý sẽ có định giá cố định ở mức cao, từ đó tạo ra hầm trú ẩn an toàn cho nhà đầu tư trong thời kỳ thị trường biến động như hiện tại.

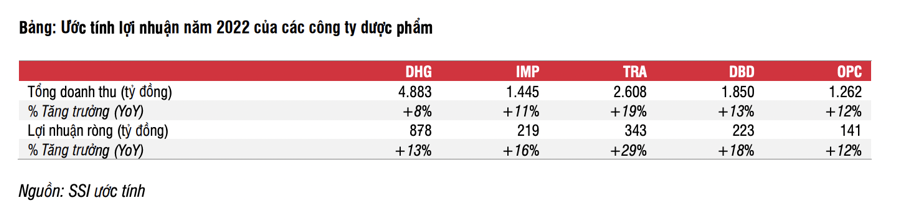

Trên cơ sở đó, SSI Research ước tính kết quả kinh doanh của các công ty dược phẩm sẽ được thúc đẩy bởi mức tăng trưởng cao trong nửa đầu năm 2022 do nhờ doanh thu tốt tại kênh nhà thuốc. Nửa cuối năm 2022 sẽ được thúc đẩy bởi sự phục hồi mạnh của số lượt khám chữa bệnh tại bệnh viện và hoạt động đấu thầu thuốc diễn ra bình thường trở lại.

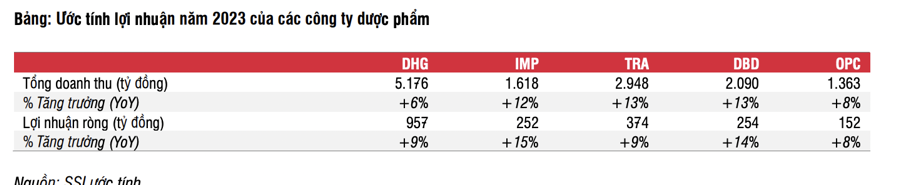

Mặc dù thị trường hiện đang trải qua thời kỳ nhiều biến động, SSI Research vẫn đưa ra ước tính cho năm 2023 dựa trên tình hình kinh tế hiện tại. Dược phẩm là một ngành phòng thủ với nhu cầu ổn định qua các thời kỳ, vì vậy triển vọng sẽ chắc chắn hơn so với các ngành khác trong trường hợp nền kinh tế suy thoái. Tuy nhiên, do năm 2022 là năm có cơ sở lợi nhuận cao nên tăng trưởng của các công ty dược phẩm trong năm 2023 có thể sẽ thấp hơn nhưng vẫn tương đối hấp dẫn đối với các nhà đầu tư.

Thu Minh